所得税とは

個人の収入から支出を差し引いた利益(所得)に対して課される税金です。

所得税は国税・直接税であり、納税方式は申告納税方式を採用しています。

所得税の種類は10種類あり、各種所得は、所得の種類によって課税方式が異なっています。

- 総合課税:所得を合計して税額を計算する方法

- 分離課税:他の所得とは合計せず、それぞれのやり方で税額を計算する方法

- 申告分離課税:申告が必要な課税方法

- 源泉分離課税:源泉徴収(毎月の給与から所得税や住民税が天引きされる)を行うことで、申告が不要な課税方法

所得税の種類

10種類の所得について解説します。

利子所得

預貯金や公社債(債権)等の利子による所得です。利子の全収入が利子所得となります。

課税方法

- 預貯金や一般公社債の利子等:源泉分離課税

- 特定公社債の利子、公社債投資信託の収益分配金:申告分離課税・源泉分離課税から選択

非課税とされるもの

障害者等については、元本350万円以下の少額預貯金等の利子・公債の利子は非課税となります。

配当所得

株式や株式投資信託等の配当・分配金による所得です。

配当所得の計算式は『配当金の額ー負債の利子』です。

課税方法

配当所得を計算した後は、以下の3つの課税方法から選択ができます。

- 総合課税を選択して、配当控除(配当金における所得税の課税を回避)を受ける

(ただし、損失額がある場合は0円として合算する。) - 申告分離課税を選択して、『上場株式等の配当』と損益通算する

- 申告不要を選択する

上場株式の配当金の場合、申告不要が一般的です。

ただし、上場株式の配当のうち個人株主と同族会社を合わせた株式保有割合が3%以上のものについては、申告不要を選択することができません。

非上場株式の配当金の場合、総合課税が一般的で、10万円(計算期間半年の場合5万円)以下の少額配当の場合は、申告不要を選択できます。(申告分離課税の選択は不可)

不動産所得

土地や建物などの不動産賃貸収入による所得です。

不動産所得の計算式は『総収入ー必要経費ー青色申告特別控除』です。

- 総収入:地代・家賃・権利金等

- 必要経費:固定資産税・修繕費・減価償却費・借入金の利子等

敷金・保証金など返還が必要な資金は、預り金とします。

以下は不動産所得ではない所得として計上されるため、注意が必要です。

- 下宿や駐車場所得など、サービスの提供を伴うもの→雑所得

- 社宅・従業員用アパートの家賃→事業所得

- 不動産等の譲渡による所得→譲渡所得

課税方法

不動産所得は、総合課税となります。

控除されるもの(青色申告控除)

青色申告とは、確定申告の種類の一つで、条件をクリアすることで、所得の控除を受けることができます。

- 青色申告の方式で確定申告→10万円控除

- 上記に加え、正規の簿記の原則で取引を詳細に記録する→55万円控除

- 上記に加え、電子申告または電子帳簿保存を行う→65万円控除

なお、青色申告書を提出するためには、開業から2ヶ月以内に申請書を税務署長まで提出する必要があります。

事業所得

農業・漁業・卸売業・製造業・サービス業等の事業から生じる所得です。

事業所得の計算式は、『総収入金額ー必要経費ー青色申告特別控除』です。

- 総収入:商品の売上等

- 必要経費:売上原価・販管費等)・交際費等

必要経費への算入可否は混同されやすいものが多いため、注意が必要です。

<税金>

事業税・不動産取得税・登録免許税:算入OK

所得税・住民税・延滞税:算入NG

<減価償却費>

取得価額が10万円未満のもの:算入OK

(青色申告者は30万円未満まで算入OK)

<給与等>

同一生計親族に支払った給与・利息・地代家賃等:算入NG

青色申告者と同一生計親族の者や青色事業専従者の給与:算入OK

課税方法

事業所得は、総合課税となります。

控除されるもの

事業所得は青色申告控除の適用が可能ですが、不動産所得が先に控除されます。

給与所得

会社員やアルバイト等が勤務先から受けとる給与や賞与等の所得です。

給与所得の計算式は、『収入金額ー給与所得控除額』です。

課税方法

給与所得は、総合課税となります。ただし、損失額がある場合は0円として合算します。

控除されるもの

給与所得控除額は、給与の金額によって決まります。

- 162.5万円以下の給与の場合→控除額55万円

- 850万円超の給与の場合→控除額195万円

収入金額が850万円を超える人でも、子育て・介護世帯かつ一定の条件を満たした人は、最大15万円、所得金額の控除を受けることができます。

また、特定支出(通勤等業務上必要な支出)が給与所得控除額の1/2を超える部分については、超えた部分の金額を控除することができます。

雑所得

どの所得にも分類されない所得です。以下の2つに分類されます。

- 年金等:老齢年金・老齢厚生年金・退職年金等

- その他:所得税の還付加算金・副業収入等

雑所得の計算式は、『収入金額ー公的年金等控除額または必要経費』です。

公的年金等控除額の例としては、65歳以上所得1,000万円以下の人は110万円が控除額となります。

課税方法

雑所得は、総合課税となります。ただし、損失額がある場合は0円として合算します。

非課税とされるもの

遺族年金・障害年金は非課税となります。

一時所得

営利を目的としない非継続的な所得です。

一時所得の計算式は、『総収入金額ー支出金額ー特別控除額』です。

代表的な総収入は、生命保険契約等に基づく一時金や損害保険契約等に基づく満期返戻金等です。

生命保険契約等に基づく一時金は、保険料受取人=保険料負担者の場合だけです。

(受取人が上記以外の場合は、相続税または贈与税として課税されます。)

特別控除額は、特別控除前の残高と50万円のいずれか低い金額です。

課税方法

一時所得は、総合課税となります。ただし、損失額がある場合は0円として合算します。

また、合算する際に所得金額を2分の1します。

非課税とされるもの

宝くじの当せん金や突発的な事故により発生した損害金、所得補償保険金等は非課税となります。

譲渡所得

土地・建物・株式・骨董等の資産の譲渡による所得です。

譲渡所得は以下の6つに分類されます。

<土地・建物を対象資産とするもの>

- 分離短期譲渡所得:譲渡年1月1日における所有期間5年以内のもの

- 分離長期譲渡所得:譲渡年1月1日における所有期間5年超のもの

<株式等を対象資産とするもの>

- 上場株式等に係る譲渡所得:上場株式等の譲渡によるもの

- 一般株式等に係る譲渡所得:一般株式等の譲渡によるもの

<その他資産を対象資産とするもの>

- 総合短期譲渡所得:所有期間5年以内のもの

- 総合長期譲渡所得:所有期間5年超のもの

譲渡所得の計算式は、『総収入金額ー(取得費+譲渡費用)』です。

ただし総合短期譲渡所得・総合長期譲渡所得は合計50万円の特別控除があります。

取得費は基本的に取得価格を採用しますが、取得価格が不明な場合や収入金額の5%に満たない場合は、

取得費=収入金額*5%とします。

課税方法

総合短期譲渡所得・総合長期譲渡所得は総合課税、その他は分離課税となります。

なお総合長期譲渡所得は、合算する際に所得金額を2分の1します。

非課税となるもの

生活に通常必要な動産の譲渡や、相続税の物納等は非課税とされます。

非課税とされるものの譲渡損失は、なかったものとされるため、損益通算はできません。

山林所得

所有期間が5年以上の山林の売却によって得られる所得です。

山林所得の計算式は、『総収入ー必要経費ー特別控除額ー青色申告特別控除』です。

課税方法

山林所得は、分離課税となります。

控除されるもの

山林所得は青色申告控除がありますが、不動産所得・事業所得が先に控除されます。

退職所得

退職によって勤務先から受けとる退職金等の所得です。

退職所得の計算式は、『(収入金額ー退職所得控除額)*1/2』です。

課税方法

退職所得は、源泉分離課税となります。

確定申告を不要とする場合には、『退職所得の受給に関する申告書』を提出する必要があります。

控除されるもの

退職所得控除額は、勤続年数に応じて定められています。

- 勤続年数20年以下:40万円*勤続年数

- 勤続年数20年超:800万円+70万円*(勤続年数ー20年)

※勤続年数の1年未満の端数は切り上げます。

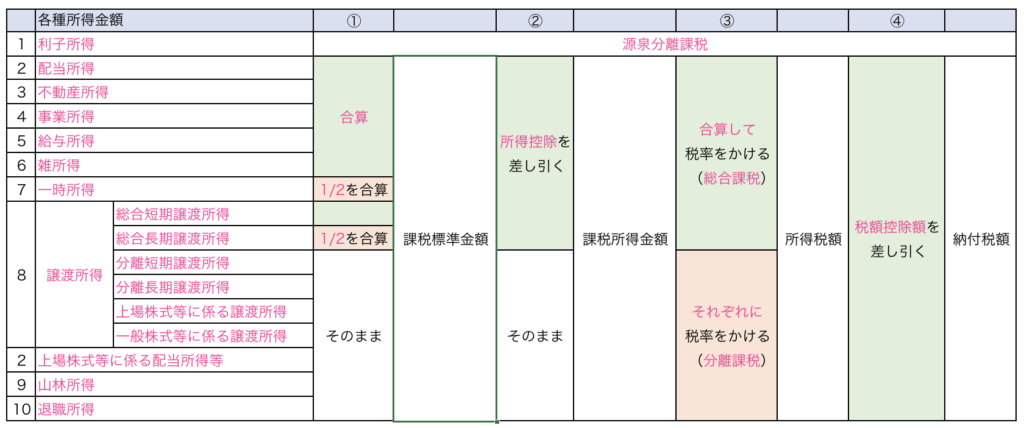

所得税の計算

所得税の計算順序は以下の通りとなります。

1.収入を10種類の所得に分類し、それぞれの所得額を算出する

2.総合課税の所得を合算(一部損益通算)する

3.上記の金額から、所得控除額を差し引く

4.上記の金額および分離課税の所得に、それぞれ税率をかける

5.上記の所得を合算して、税額控除額を差し引く

まとめると以下の通りです。

各種所得の計算

各種所得金額の計算方法をまとめると、以下の通りです。

総合課税の合算

総合課税の所得を合算します。

赤字の所得の取り扱いは以下の2パターンあります。

- 赤字額として他の所得と合算(損益通算する):不動産所得・事業所得・山林所得・譲渡所得

- 損失0円として合算する:一時所得・雑所得等

なお、損益通算の対象となる所得の中でも、損益通算が認められていない項目もあります。

- 不動産所得のうち、土地取得のための借入金の利子

- 別荘・ゴルフ会員権等、生活に通常必要でない資産の譲渡損失

また、損益通算をしても損失が残ってしまった場合、最長3年間繰り越して控除ができます。

これを純損失の繰越控除といいます。

所得控除

総所得の金額からは、15種類の所得控除が可能です。

控除額についてまとめると以下の通りです。

- 一定額が控除されるもの

- 基礎控除:最高48万円

- 配偶者控除・配偶者特別控除:38万円

- 扶養控除:一人当たり38万円(最高63万円)

- 障害者控除・寡婦控除・ひとり親控除・勤労学生控除:27万円

- 生命保険料控除:最高12万円

- 地震保険料控除:最高5万円

- 支出額の一部が控除されるもの

- 雑損控除:支出(損失)額ー課税標準の合計額*10%

- 医療費控除:支出額ー10万円

- 寄附金控除:支出額(寄付額)ー2,000円

- 支出額全額が控除されるもの:社会保険料控除・小規模企業共済等掛金控除

基礎控除

本人の合計所得が2,400万円以下であれば一律48万円が控除されます。

配偶者控除

配偶者控除は、本人の合計所得が1,000万円以下で、所得48万円以下の配偶者がいる場合に対象となります。

所得によって控除額は異なりますが、例えば居住者の合計所得が900万円以下の場合は、38万円が控除となります。

配偶者特別控除

配偶者特別控除は、本人の合計所得が1,000万円以下で、所得48万円超133万円以下の配偶者がいる場合に対象となります。

配偶者が青色事業専従者や事業専従者である場合は、対象外となります。

所得によって控除額は異なりますが、例えば配偶者の合計所得が48万円超95万円以下の場合は、38万円が控除となります。

扶養控除

年齢が16歳以上の配偶者以外の親族(扶養親族)がいて、扶養親族の合計所得が48万円以下の場合に対象となります。

控除額は対象者の年齢によって異なります。

- 16歳〜:38万円

- 19歳〜(特定扶養親族といいます):63万円

- 23歳〜:38万円

- 70歳〜(老人扶養親族といいます):独居老親等の場合58万円、別居の親等の場合48万円

生命保険料控除

生命保険料控除には、一般の生命保険料控除・個人年金保険料控除・介護医療保険料控除の3種類があり、それぞれ個別に4万円までが控除が可能なので、最大12万円控除を受けることができます。

医療費控除

本人または同一生計親族に対する医療費に適用することができます。

医療費控除には、一般の医療費控除とセルフメディケーション税制があり、それぞれ控除方法が異なります。いずれか控除額の多い方を適用すると有利です。

- 一般の医療費控除=(医療費の額ー保険金等)ー(総所得金額*5%または10万円の少ない方)

最高200万円

- セルフメディケーション税制=医薬品購入費用ー12,000円

最高88,000円

一般の医療費控除のうち、対象として混同しやすいものを列挙します。

- 対象:通院・入院のための交通費、入院の部屋代(差額ベット代含む)等

- 対象外:人間ドック・健康診断費用、予防接種代等

寄附金控除

2,000円を超える特定寄附金を支出した場合に控除ができます。

控除額は『支払額ー2,000円』で計算されますが、総所得の40%が限度となります。

ふるさと納税で寄附金控除を適用する場合で、5自治体以上に寄附をした場合は、確定申告が必要となります。

社会保険料控除

健康保険・国民年金・介護保険の控除です。

小規模企業共済等掛金控除

小規模企業共済金の掛金・確定拠出年金の掛金の控除です。

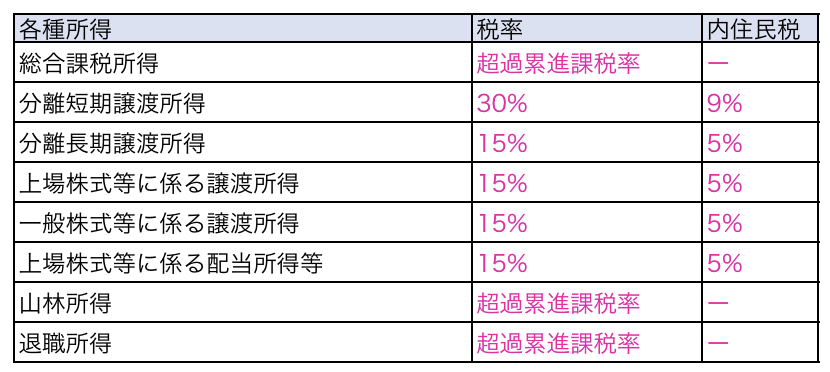

税率を乗じる

各所得金額に税率をかけます。税率一覧は以下の通りです。

なお上記に加え、所得税には復興特別所得税が2.1%上乗せして徴収されます。

例)所得税15%・住民税5%の場合 復興特別所得税=15%*2.1%=0.315%

15%+5%+0.315%=20.315%が徴収される

税額控除

税額控除は、配当控除・外国税額控除・住宅借入金等特別控除の3つがあります。

配当控除の詳細は、上記『2.2配当所得』をご参照ください。

外国税額控除とは、国外で生じた所得で外国外国所得税が徴収される場合、国内所得との二重課税を避けるために、一定の外国所得税を差し引くことです。

住宅借入金等特別控除

返済期間が10年以上の住宅ローンがある場合、住宅ローン残高の0.7%の額の税額控除を受けることができる制度です。

- 新築住宅の場合:限度額3,000万円、控除期間13年

- 中古住宅の場合:限度額2,000万円、控除期間10年

取得者は以下の要件を満たす必要があります。

- 取得の日から6ヶ月以内に入居すること

- 適用を受ける年の合計所得が2,000万円以下であること

(床面積40㎡以上50㎡未満の家の場合は、1,000万円以下)

また、取得した住宅についても要件があります。

- 住宅の床面積が50㎡以上あること(合計所得が1,000万円以下の場合は40㎡)

- 店舗併用住宅の場合は、居住部分が1/2以上であること

なお、取得者が給与所得者である場合、居住した年は控除にあたり確定申告が必要ですが、翌年以降は年末調整で対応が可能です。

コメント